Je cadeautjes zeker op tijd in huis hebben voor de feestdagen? Kom langs in onze winkels en vind het perfecte geschenk!

- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

Je cadeautjes zeker op tijd in huis hebben voor de feestdagen? Kom langs in onze winkels en vind het perfecte geschenk!

- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

Zoeken

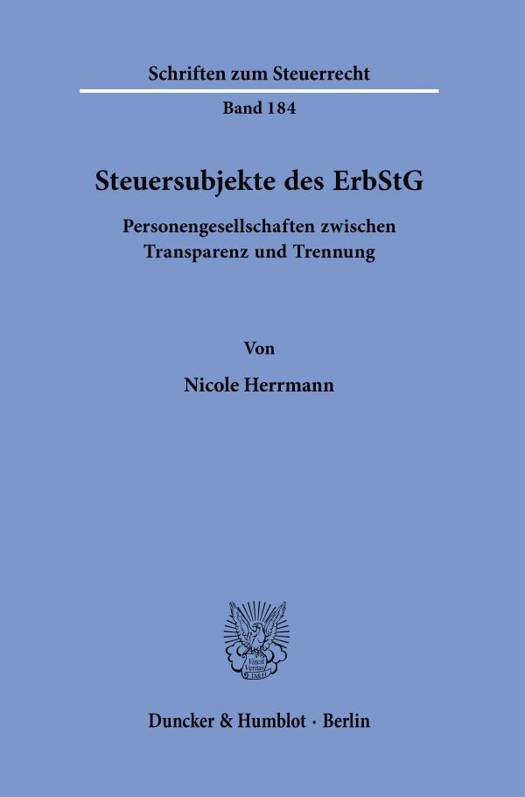

Steuersubjekte Des Erbstg.

Personengesellschaften Zwischen Transparenz Und Trennung.

Duncker & Humblot

€ 108,45

+ 216 punten

Omschrijving

English summary: Taxable Entities under the German Inheritance and Gift Tax Act. Partnerships between Transparency and Separation The German Inheritance and Gift Tax Act does not explicitly define the entities to be taxed. For partnerships, case law has fluctuated between the partnerships themselves and their partners. In this context, the relationship between civil law and tax law as well as the partnerships having legal capacity is of particular importance. The thesis tackles these aspects and develops a tax-autonomous approach, according to which partnerships are transparent with their partners as the taxable entities. German description: Wenn Personengesellschaften an einer Erbschaft oder Schenkung beteiligt sind, wer hat dann die anfallende Erbschaft- oder Schenkungsteuer zu zahlen: Die Gesellschaft selbst oder ihre Gesellschafter? Diese Frage beschaftigt die Finanzgerichtsbarkeit bereits seit uber 100 Jahren. Ihre Beantwortung wird beeinflusst von der zivilrechtlichen Ausgestaltung der Personengesellschaften, ihrer Rechts- und Vermogenstragerschaft sowie dem Verhaltnis von Zivil- und Steuerrecht. Ausgangspunkt dieser Arbeit ist die allgemeine Bestimmung der Steuersubjekte des ErbStG durch Auslegung der Begriffe Erwerber und Schenker im Sinne des massgeblichen 20 Abs. 1 S. 1 ErbStG. Als notwendige Voraussetzung wird die zivilrechtliche Rechtsfahigkeit herausgearbeitet. Fur das ErbStG ist die zivilrechtliche Leistungsbeziehung jedoch nicht allein massgeblich. Dies ermoglicht einen steuerrechtsautonomen Ansatz mit dem Ergebnis, dass durch die insoweit transparenten Personengesellschaften auf die Gesellschafter als Steuersubjekte zuzugreifen ist.

Specificaties

Betrokkenen

- Auteur(s):

- Uitgeverij:

Inhoud

- Aantal bladzijden:

- 422

- Taal:

- Duits

- Reeks:

- Reeksnummer:

- nr. 184

Eigenschappen

- Productcode (EAN):

- 9783428188390

- Verschijningsdatum:

- 28/06/2023

- Uitvoering:

- Paperback

- Formaat:

- Trade paperback (VS)

- Afmetingen:

- 155 mm x 231 mm

- Gewicht:

- 625 g

Alleen bij Standaard Boekhandel

+ 216 punten op je klantenkaart van Standaard Boekhandel

Beoordelingen

We publiceren alleen reviews die voldoen aan de voorwaarden voor reviews. Bekijk onze voorwaarden voor reviews.