Je cadeautjes zeker op tijd in huis hebben voor de feestdagen? Kom langs in onze winkels en vind het perfecte geschenk!

- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

Je cadeautjes zeker op tijd in huis hebben voor de feestdagen? Kom langs in onze winkels en vind het perfecte geschenk!

- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

Zoeken

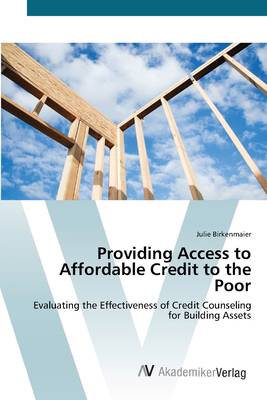

Providing Access to Affordable Credit to the Poor

Evaluating the Effectiveness of Credit Counseling for Building Assets

Julie Birkenmaier

Paperback | Engels

€ 70,29

+ 140 punten

Omschrijving

Revision with unchanged content. Asset building has become an increasingly important component of social welfare policy in recent years. For families seeking to build assets through home ownership, raising credit scores is often a key element of their prepurchase efforts. Low income and minority families in particular can struggle with poor credit scores and seek Homeownership Education and Counseling (HEC) services to assist them to raise their credit score and access affordable mortgage credit. This book examines the effectiveness of credit counseling within HEC services on credit scores. Quantitative data were gathered via pre- and one year post-counseling credit scores from 203 clients who obtained pre-purchase credit counseling. Qualitative findings from a focus group of HEC credit counselors shed light on the role of credit counselors in HEC services and difficulties encountered in interfacing with the sub-prime mortgage market. This book is addressed to community development, mortgage finance and public policy professionals and researchers.

Specificaties

Betrokkenen

- Auteur(s):

- Uitgeverij:

Inhoud

- Aantal bladzijden:

- 216

- Taal:

- Engels

Eigenschappen

- Productcode (EAN):

- 9783639418330

- Verschijningsdatum:

- 27/05/2012

- Uitvoering:

- Paperback

- Formaat:

- Trade paperback (VS)

- Afmetingen:

- 152 mm x 229 mm

- Gewicht:

- 322 g

Alleen bij Standaard Boekhandel

+ 140 punten op je klantenkaart van Standaard Boekhandel

Beoordelingen

We publiceren alleen reviews die voldoen aan de voorwaarden voor reviews. Bekijk onze voorwaarden voor reviews.