- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

- Afhalen na 1 uur in een winkel met voorraad

- Gratis thuislevering in België vanaf € 30

- Ruim aanbod met 7 miljoen producten

Zoeken

Omschrijving

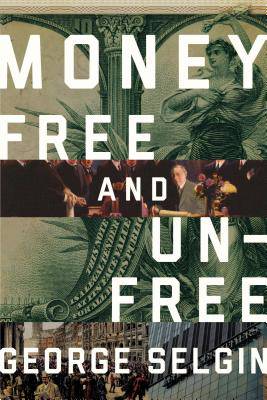

The United States has endured crippling financial crises, together with many other sorts of monetary disorder, throughout its history. Why? The popular answer has long been that U.S. banks have been under-regulated, that increased regulation and centralization over the years have helped, and that still more regulation and centralization is needed. In Money: Free and Unfree, George Selgin turns this conventional wisdom on its head. Through a series of painstakingly researched essays covering U.S. monetary history since before the Civil War, he traces U.S. financial disorders to their source in misguided government regulations. State governments were early culprits--but in taking advantage of the Civil War to dramatically increase its own involvement in the banking and currency system, the federal government set the stage for even worse problems to come. Instead of addressing the root causes of these crises, the Federal Reserve Act reinforced some of them, while dramatically increasing the potential for politically-motivated abuse of monetary policy. Selgin's revisionist thesis may shock and anger champions of monetary orthodoxy, but they'll be hard-pressed to refute the solid scholarship upon which that thesis rests.

Specificaties

Betrokkenen

- Auteur(s):

- Uitgeverij:

Inhoud

- Aantal bladzijden:

- 382

- Taal:

- Engels

Eigenschappen

- Productcode (EAN):

- 9781944424299

- Verschijningsdatum:

- 21/04/2017

- Uitvoering:

- Hardcover

- Formaat:

- Genaaid

- Afmetingen:

- 157 mm x 231 mm

- Gewicht:

- 635 g

Alleen bij Standaard Boekhandel

+ 53 punten op je klantenkaart van Standaard Boekhandel

Beoordelingen

We publiceren alleen reviews die voldoen aan de voorwaarden voor reviews. Bekijk onze voorwaarden voor reviews.